住宅ローンの繰り上げ返済Q&A|するべきタイミングや手数料、総返済額シミュレーションも!

まとまった資金が手元に入ったときに、住宅ローンの総返済額を減らすことができる「繰り上げ返済」をしたいと思ったことはありますか?

でも、実際にいつしたらお得なのか、いくらからできるのかなど、わからないこともいっぱい…。

この記事では、住宅ローンの繰り上げ返済とは何か、メリットとデメリット、繰り上げ返済をするのとしないのではどのくらいの金額の差があるのかなど、よくある疑問にお答えします!タイプ別シミュレーションもありますよ。

住宅ローンの繰り上げ返済とは?

住宅ローンの繰り上げ返済とは、月々の返済に加えて、借入額の一部または全部を追加で返済する方法。

住宅ローンの返済額には、元金と利息が含まれていますが、繰り上げ返済分は元金の返済に充てられるので、支払うはずだった利息がなくなり、総支払額を効率的に減らすことができます。

ただし、繰り上げ返済は無理をしてするものではなく、まとまった資金は突然の出費や緊急時の備えとして、取っておくことも大切です。まずは、家計とのバランスをしっかり考えましょう。

繰り上げ返済には、大きく分けて2つのタイプがある

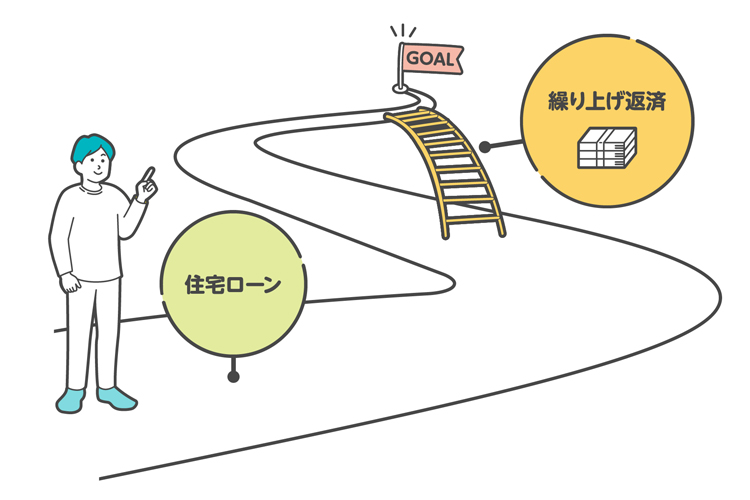

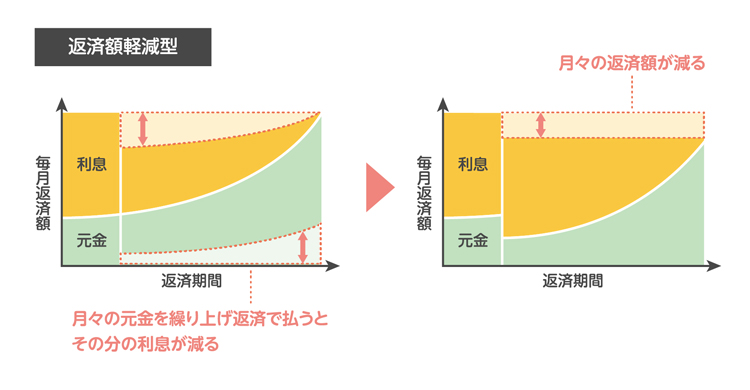

繰り上げ返済には、返済期間を短くする「返済期間短縮型」と、繰り上げ返済後の毎月の返済額を減らす「返済額軽減型」の2つのタイプがあります。

どちらのタイプがお得か、または自分にあっているかは、繰り上げ返済をする金額、タイミング、経済状況、ライフプランなどによっても違いが出ます。

完済時期を早められる!「返済期間短縮型」のメリット・デメリット

住宅ローンを支払う期間を短くすることができる「返済期間短縮型」は、毎月の返済額は変わらないものの、短縮された期間分の利息が軽減されます。

”老後を考えて早く返済したい”“金利負担を最小限に抑えたい”という人向きです。

住宅ローンの借入時の年齢が比較的遅く、できれば定年までに完済させたい場合は、このタイプがいいかもしれません。

返済期間短縮型のメリット

- 完済時期を早められる

- 利息軽減効率が大きい

- 将来の不安要素を一つ減らせる

返済期間短縮型のデメリット

- 毎月の返済額は変わらない

- 住宅ローンの借り換え時は不利になることもある

住宅ローンの借り換えの関連記事はこちら

住宅ローンの借り換えのタイミングや注意点を知ろう!返済期間と残高の違い別シミュレーションも

月々の支払額を減らせる!「返済額軽減型」のメリット・デメリット

月々の住宅ローンの返済額を減らす「返済額軽減型」は、返済期間を変更せずに、毎月の利息分を軽減することができます。

”家計の負担を減らしたい”“無理なく返済していきたい”という人向きです。

教育費の増加や転職などで家計が変化し、毎月の出費が増える可能性がある場合には、このタイプの方がいいかもしれません。

返済額軽減型のメリット

- 毎月の家計の負担を、直接的に軽減することができる

- 借入期間が短縮されないため、団体信用生命保険の保険期間が変わらない

返済額軽減型のデメリット

- 返済期間短縮型に比べると、利息軽減効果が少なくなる

団体信用生命保険の関連記事はこちら

加入が義務?! 住宅ローンを組むときの「団体信用生命保険(通称:団信)」ってどんな仕組み?

住宅ローンの繰り上げ返済っていくらからできる?

繰り上げ返済をいくらからできるかは、金融機関により異なります。一般的には1万円以上としている金融機関が多く、1円以上というところもあります。

例えば、全期間固定金利の住宅ローン「フラット35」は、金融機関の窓口で手続きする場合の返済額は100万円以上からで、インターネットで手続きする場合は10万円以上からです。

固定金利やフラット35の関連記事はこちら

「フラット35」のメリットとは?固定・変動金利との違い、「フラット35S」などほかのプランの簡単まとめ

住宅ローンの「固定金利」とは?当初・全期間型それぞれの金利の推移や比較のポイント、借り換えについても紹介!

住宅ローンの繰り上げ返済にかかる手数料っていくら?

繰り上げ返済をするときにかかる手数料は、金融機関によって違いがあります。

また、一部もしくは全額繰り上げるか、手続きをインターネットでするか、窓口でするか、郵送でするかなどでも変わってきます。

最近のトレンドとして、インターネットでの手続きの場合は手数料が無料の金融機関が増えています。対応に人的なリソースや手間がかかる窓口での手続きの場合は、その分ある程度の手数料がかかる傾向にあります。

できるだけ手数料をかけずに上手に繰り上げ返済をするために、金融機関ごとの手数料の金額や条件の違いを必ず事前に確認しておきましょう。

住宅ローンの繰り上げ返済はいつするべき?良いタイミングってある?

繰り上げ返済をするのに良いタイミングは、返済計画や個人の経済状況によっても異なりますが、おすすめの時期はいくつかあります。

1. 住宅ローン控除の適応期間の終了後

住宅ローンの借入金利・額・時期にもよりますが、借入金利が住宅ローン控除の控除率を下回っている場合は、支払う利息よりも住宅ローン控除の減税で得られるメリットがあることも。住宅ローン控除の期間が終了してから繰り上げ返済するのが良いでしょう。

▼住宅ローン控除額や控除率の関連記事はこちら

card:【初年度・1年目】住宅ローン控除の確定申告の方法|必要書類と準備はいつから&いつもらえる・戻るかをチェック!

2. 収入が増えたとき

収入が増えたときは、月々の返済額を増やして返済期間を短くする「返済期間短縮型」にすることで、利息を減らすことにつながります。

3. ボーナスが支給されたとき

ボーナスなどまとまった金額が支給されて、用途に迷ったときは、一部を繰り上げ返済に回すもの有効的です。

4. 長期間にわたる低金利環境が続いたとき

長期間にわたる低金利環境が続いた場合、その後金利が上昇する可能性もあります。金利が上がってしまう前に繰り上げ返済をすることで、リスクを回避できることも。

「住宅ローン控除での減税額」と「繰り上げ返済」ではどちらがお得?

住宅ローン控除は、住宅ローンを利用して住宅を新築・取得または増改築した人が、所得税の税額負担の軽減を受けられる制度で、毎年の所得税の申告時に控除が受けられます。

そのため、年間の利息負担が大きい場合や所得税が高い場合は、繰り上げ返済よりも住宅ローン控除を受けた方がお得になることも。

ポイントは住宅ローンの金利

住宅ローン控除と繰り上げ返済のどちらを優先すべきかは、住宅ローンの借入金利で判断するのがおすすめです。

住宅ローンの借入金利が1.0%もしくは0.7%以下の場合は、繰り上げ返済を行わずに、住宅ローン控除を受け続けた方がお得になることがあります。

控除率は、住宅を購入&居住し始めた年により、以下のように異なります。

参考:国税庁「住宅税制一覧表」

2014年4月〜2021年末:「年末時点の借入残高×1.0%」の控除が適用

2022年1月〜2025年末:「年末時点の借入残高×0.7%」の控除が適用

住宅ローン控除の基礎知識の記事はこちら

card:家を買うなら知るべき!「住宅ローン控除」とは?条件・要件やいくら戻ってくるのかをわかりやすく解説

10年後に500万円の繰り上げ返済をした場合のシミュレーション

10年後に500万円の繰り上げ返済をした場合、実際にどのくらいの支払いを減らせるかをシミュレーションしてみました。

以下の条件で、「返済期間短縮型」と「返済額軽減型」の2つのタイプを見てみましょう。

【条件】

当初借入金額:4,000万

金利:1%(変動金利)

借入期間:35年

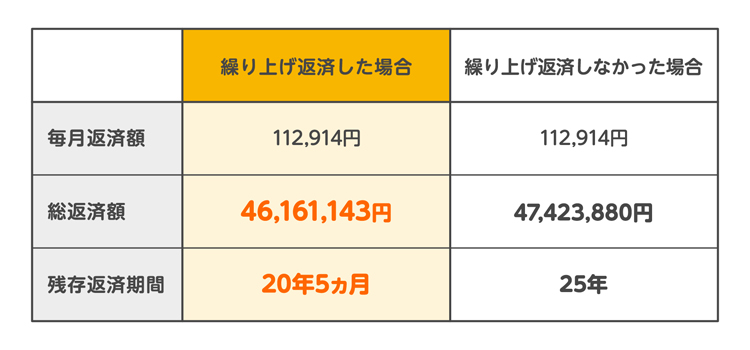

「返済期間短縮型」で繰り上げ返済した場合

返済期間短縮型では毎月の返済額は変わりませんが、残存返済期間を4年7カ月分短縮できて20年5カ月に、総返済額も約126万円減らせます。

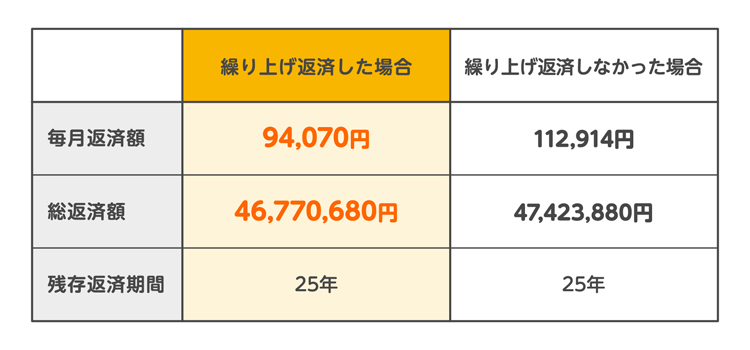

「返済額軽減型」で繰り上げ返済した場合

返済額軽減型では返済期間は変わりませんが、毎月の返済額を約1万8千円削減することができ、総返済額は約65万円減らせます。

シミュレーションをするときの注意点

同じ期間内で同額の繰り上げ返済を行う、上記2つのパターンでシミュレーションをした結果、返済期間を短縮する方が総支払額を大幅に減らせることがわかりました。

ただし、この金額の差は、個人の優先事項や経済状況、住宅ローンの金利や返済計画の内容によってもかなり変わります。具体的な条件や目標を踏まえた上で、自分にとって最もお得な方法を選択しましょう。

「まとめて返済する」 or 「こまめに返済する」のではどちらがお得?繰り上げ返済シミュレーション

大きなお金を用意して一気に繰り上げ返済するのと、こまめに繰り上げ返済するのとでは、どちらがお得なのかも気になるところです。

以下の条件で、5~10年後までに総額500万円の繰り上げ返済を返済期間短縮型でした場合、どちらがお得なのかをシミュレーションしてみましょう。

【条件】

当初借入金額:4,000万

金利:1%(変動金利)

借入期間:35年

繰り上げ返済のタイプ:返済期間短縮型

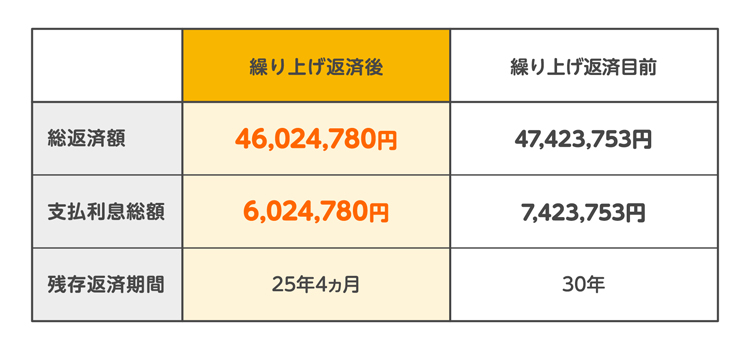

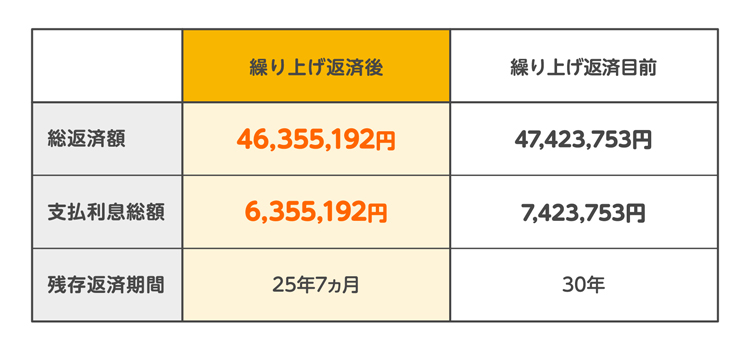

繰り上げ回数5回|こまめに100万円ずつ繰り上げ返済するケース

繰り上げ回数1回|10年後までに、まとめて500万円繰り上げ返済するケース

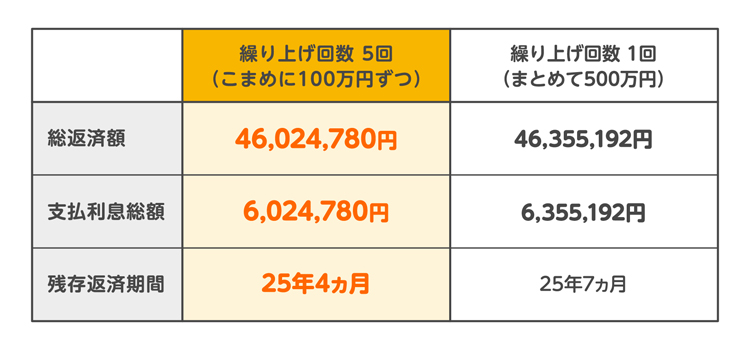

シミュレーション結果を比較!

シミュレーションの通り、繰り上げ回数が1回よりも、5回に分けてこまめに繰り上げ返済をした方が、支払利息の総額が減り、返済期間も短縮されることがわかりました。

返済に余裕があったり、長期的な返済計画を持っていたりする場合は、こまめな繰り上げ返済が有益です。

ライフプランを考えながら、住宅ローンの繰り上げ返済を上手に活用しよう!

繰り上げ返済の方法は、タイプ、金額、回数、住宅ローン控除やそのほかの税金関連など、どれがお得で自分たちのライププランにあっているかもわかりにくいのが事実。

手続きをする前に、ファイナンシャルプランナーなどに相談して、上手に繰り上げ返済をしてくださいね。

ファイナンシャルプランナーについての関連記事はこちら

card:まずは無料でファイナンシャルプランナーに相談!家の購入や住宅ローンのこと

「住宅ローンの繰り上げ返済」について解説した不動産のプロは、この人!

- 殖産ベスト

- 國吉 敏元(くによし としもと)

- 不動産の購入や売却の決め手はいくつもありますが、重要なのは「良い不動産を探すのではなく、失敗しない不動産を見つけること」と、「お客様自身が一番大事にしている希望や、条件を満たす物件を見つけること」です。

だからこそ、不動産の購入や売却の必要知識以上に、一緒になって最後まで悩んで考えてくれる不動産のプロが必要です。ぜひ、一緒に失敗しない不動産をみつけましょう! - スタッフ紹介ページはこちら

- 物件探しはこちらから

※本サイトに掲載している記事内容は、あくまでも目安としての情報です。条件や背景は一人ひとり異なりますので、参考程度にしてください。

※本サイトの情報の不完全性や不正確性等に起因して発生する紛争や損害、また外部リンク先サイトの内容についても、当サイト運営会社・執筆者は一切の責任を負いません。