【築年数別】中古住宅の固定資産税をシミュレーション!築5年~50年の目安額を計算

中古戸建(中古の一戸建て住宅)は、立地条件や金額、間取りなど、土地分譲や新築分譲にはない多くの魅力がありますが、毎年かかる固定費として欠かせないのが「固定資産税」です。

中古戸建の固定資産税の築年数ごとの目安や計算方法を知って、中古戸建の検討や購入の参考にしてくださいね!

固定資産税とは?

card:「固都税(ことぜい)」=固定資産税・都市計画税って実際いくら払う?計算方法と軽減措置まで完全ガイド

「中古戸建の固定資産税」を知るための重要ポイント!

中古住宅の購入後、 固定資産税はいつから払う?

固定資産税は、1月1日時点の所有者に対して、その年度の1年分が課税されるため、1年分の請求は1月1日の所有者(売主)に届き、まずは売主が納付します。

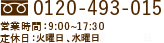

4月に売買契約、6月30日に引渡しの場合

売買契約日が4月1日でも、買主が所有者となる引渡し日の6月30日から12月31日までの分を日割り計算し、引き渡し日に買主が売主に清算金として支払います。

| 負担者 | 負担割合 |

| 売主 | 1月1日 ~6月29日 |

| 買主 | 6月30日~12月31日 |

固定資産税、中古住宅の関連記事はこちら

card:【土地・新築・中古】一戸建てにかかる固定資産税Q&A|年間の平均額っていくら?

card:中古住宅の購入の前にチェック!メリット・デメリットや注意点、リフォームの補助金など

中古住宅の固定資産税は都税事務所(または市町村役場)に行くとわかる!

既に中古住宅を購入している場合

所有者本人であれば、都税事務所(または市町村役場)に行くことで、固定資産税を閲覧、または記載のある「公課証明書」を取得できます。

固定資産税の納付書は、毎年5~6月ごろに自宅に届きます。

| 公課証明書 | 建物の評価額とあわせて固定資産税額の記載がある |

| 送付される納付書 | 固定資産税の納付書と税額の計算根拠となる書類が同封 |

これから中古住宅を購入する場合

現在の所有者である売主が、上記の「公課証明書」や「納付書」の書類を持っている場合があるので、不動産仲介会社などを通じて、売主に確認してもらうのが最も確実な方法です。

▼中央線沿線で中古住宅を探す!

card:物件を探す

固定資産税はどうやって払う?

card:固定資産税の支払い方法Q&A|クレジットカードや決済アプリでも支払える?支払いが遅れたらどうなる?

固定資産税の基本的な計算方法はシンプル

固定資産税は、土地と建物の評価額がわかればシンプルに計算できます!

「固定資産税評価額×標準税率1.4%」=固定資産税額

※税率は各自治体によって異なります。

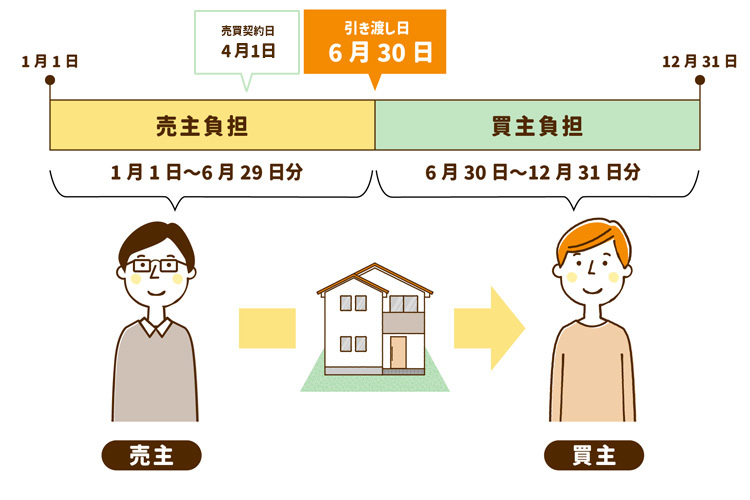

一戸建て(一軒家)の固定資産税の計算方法は、土地・建物のそれぞれの評価額を足す!

一戸建ての固定資産税は、土地と建物の評価額をそれぞれ計算し、合計したものです。

「土地の評価額×1.4%」+「建物の評価額×1.4%」=一戸建ての固定資産税額

※評価額の目安:土地面積×1平米あたりの単価(平均30~40万円程度)、建物面積×1平米あたりの単価(平均9万円程度)。中野~三鷹までの中央線沿線の評価額目安で計算

▼固定資産評価額をもっと詳しく

card:固定資産税評価額とは?土地・建物それぞれの計算方法や目安、調べ方を知ろう!

「小規模住宅用地」であれば、軽減措置で固定資産税評価額が6分の1に!!

住宅用地に建てられた家の場合、敷地面積が200平米以下の「小規模住宅用地」であれば、土地にかかる固定資産税評価額が6分の1に軽減されます。

建物の築年数は左右されません。

建物の評価額と築年数の関係

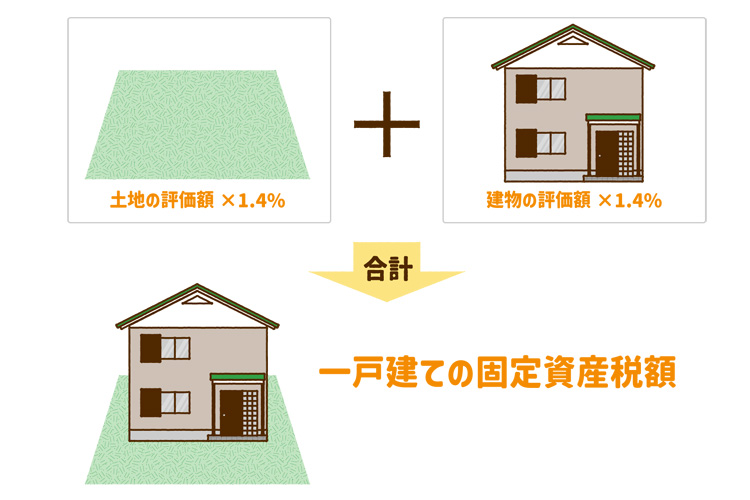

建物は時間の経過とともに劣化するため、その価値が下がり、固定資産税評価額も下がっていきます。この評価額の減少割合は「経年減点補正率」で定められています。

木造住宅の場合、補正率は最小値が20%となっていて、築40年ごろに20%に到達すると、それ以降は何年経過しても評価額は据え置きとなります。

中古住宅の固定資産税は年間いくら?築5~50年のシミュレーション額早見表

一戸建てが築40~50年まで経過すると、建物評価額はほんのわずか。

そのため、固定資産税は新築当初から比べるととても安くなり、築40~50年時は変わらず同額になります。

基本の条件

築年数以外の条件は全て以下と同様にします。

- 構造:木造一戸建て

- 購入価格:7,000万円

- 敷地面積:90平米

- 建物面積:90平米

- 税率:標準税率1.4%

- 土地の評価額:30万円/1平米あたり(軽減措置適用)、変動はなし

- 建物の評価額:新築時10万円/1平米あたり。5年毎に1万円減とする

| 固定資産税額 | 土地の固定資産税 | 建物の固定資産税 | |

| 築5年 | 176,400円 | 63,000円 | 113,400円 |

| 築10年 | 163,800円 | 63,000円 | 100,800円 |

| 築20年 | 138,600円 | 63,000円 | 75,600円 |

| 築30年 | 113,400円 | 63,000円 | 50,400円 |

| 築40年 | 88,200円 | 63,000円 | 25,200円 |

| 築50年 | 88,200円 | 63,000円 | 25,200円 |

築5年の住宅の固定資産税シミュレーション

1|土地の固定資産税の計算

土地の評価額:30万円/1平米あたり×90平米(土地面積)=2,700万円

軽減措置後:2,700万円(土地の評価額)÷6×1.4%=63,000円

2|建物の固定資産税の計算

建物の評価額:9万円/1平米あたり×90平米(建物面積)=810万円

軽減措置後:810万円(建物の評価額)×1.4%=113,400円

築5年の住宅の固定資産税合計(年間)は、176,400円

63,000円(土地の固定資産税)+113,400円(建物の固定資産税)=176,400円

築10年の住宅の固定資産税シミュレーション

1|土地の固定資産税の計算

土地の評価額:30万円/1平米あたり×90平米(土地面積)=2,700万円

軽減措置後:2,700万円(土地の評価額)÷6×1.4%=63,000円

2|建物の固定資産税の計算

建物の評価額:8万円/1平米あたり×90平米(建物面積)=720万円

軽減措置後:720万円(建物の評価額)×1.4%=100,800円

築10年の住宅の固定資産税合計(年間)は、163,800円

63,000円(土地の固定資産税)+100,800円(建物の固定資産税)=163,800円

築20年の住宅の固定資産税シミュレーション

1|土地の固定資産税の計算

土地の評価額:30万円/1平米あたり×90平米(土地面積)=2,700万円

軽減措置後:2,700万円(土地の評価額)÷6×1.4%=63,000円

2|建物の固定資産税の計算

建物の評価額:6万円/1平米あたり×90平米(建物面積)=540万円

軽減措置後:540万円(建物の評価額)×1.4%=75,600円

築20年の住宅の固定資産税合計(年間)は、138,600円

63,000円(土地の固定資産税)+75,600円(建物の固定資産税)=138,600円

築30年の住宅の固定資産税シミュレーション

1|土地の固定資産税の計算

土地の評価額:30万円/1平米あたり×90平米(土地面積)=2,700万円

軽減措置後:2,700万円(土地の評価額)÷6×1.4%=63,000円

2|建物の固定資産税の計算

建物の評価額:4万円/1平米あたり×90平米(建物面積)=360万円

軽減措置後:360万円(建物の評価額)×1.4%=50,400円

築30年の住宅の固定資産税合計(年間)は、113,400円

63,000円(土地の固定資産税)+50,400円(建物の固定資産税)=113,400円

築40年の住宅の固定資産税シミュレーション

建物が新築時から40年経過しているため、建物評価が最小値(新築時の20%)に到達し、これ以上は下がりません。

1|土地の固定資産税の計算

土地の評価額:30万円/1平米あたり×90平米(土地面積)=2,700万円

軽減措置後:2,700万円(土地の評価額)÷6×1.4%=63,000円

2|建物の固定資産税の計算

建物の評価額:2万円/1平米あたり×90平米(建物面積)=180万円

軽減措置後:180万円(建物の評価額)×1.4%=25,200円

築40年の住宅の固定資産税合計(年間)は、88,200円

63,000円(土地の固定資産税)+25,200円(建物の固定資産税)=88,200円

築50年の住宅の固定資産税シミュレーション

築40年時と同じ建物評価額及び補正率になるため、固定資産税額は築40年時と変わらず同額です。

築50年の住宅の固定資産税合計(年間)は、88,200円

63,000円(土地の固定資産税)+25,200円(建物の固定資産税)=88,200円

中古住宅の固定資産税は築年数で安くなる

中古戸建は、築年数が経つほど建物の税額は安く安定し、土地の軽減措置も心強い味方です。

年間コストをしっかり把握して資金計画を立てれば、より安心した中古戸建の購入につながりますよ!

こちらの記事もチェック

card:【2025年最新】家を買うなら知るべき!「住宅ローン控除」とは?条件・要件やいくら戻ってくるのか

card:見えない不安は「住宅性能評価書」で解決!取得のメリットと費用相場、デメリットを知ろう

新築・中古?どっちがいい?家の購入に悩んだら、すぐ相談!

card:土地や家の購入、諸費用や税金に悩んだら、迷わず相談!

「中古住宅の固定資産税」について解説した不動産のプロは、この人

- 殖産ベスト株式会社

- 田草川 聡(たくさがわ さとし)

- 不動産購入・売却において必要な知識はもちろん、吉祥寺・三鷹・荻窪・中野などの城西地域の情報にも詳しいです!自ら注文建築をした経験を活かして、エリアや土地、建物、暮らしなど、どのようなプランがお客様の生活にマッチするのか、どのような建築会社がおすすめかなど、さまざまな角度から提案をさせていただきます。

- 【保有資格】

宅地建物取引士 - 物件探しはこちらから

※本サイトに掲載している記事内容は、あくまでも目安としての情報です。条件や背景は一人ひとり異なりますので、参考程度にしてください。

※本サイトの情報の不完全性や不正確性等に起因して発生する紛争や損害、また外部リンク先サイトの内容についても、当サイト運営会社・執筆者は一切の責任を負いません。